百信银行 X 融晶,建立国际先进水平的全面风险管理体系!

融晶产品服务及解决方案 #商业银行资产负债管理

“融晶百信银行资产负债管理实施项目”,在中国电子银行网发起的“2021中国金融数字科技创新大赛”中,从超过200家企业的近400份申报案例中脱颖而出,荣获“综合智能平台银奖”!

融晶项目负责人史文涛女士亦受邀出席CFCA中国电子银行联合宣传年于7月9日在厦门举办的“2021数字化转型生态大会”,获颁“精英牵头人”证书!

中信百信银行股份有限公司

https://www.aibank.com/

所属行业:银行业

问题分类:商业银行资产负债管理

解决方案要点:

数据集市建设

客户行为建模

资产负债管理系统延伸运用

2018年5月中国银保监会出台《商业银行银行账簿利率风险管理指引(修订)》和《商业银行流动性管理办法(正式版)》,对银行账簿利率风险和流动性风险的计量和落地提出更加详细的要求。

面对外部监管要求以及行内日益增长的业务规模的需要,百信银行亟需通过精细化的资产负债管理系统完善资产负债管理体系。宏观层面上,资产负债管理系统能够帮助百信银行有效优化业务结构,扩展净利差,提高盈利能力;微观层面上,百信银行通过资产负债管理系统实现对流动性风险和利率风险进行主动管理,预测流动性和利率环境的不利变化,制定应对战略,减少流动性风险和利率风险的冲击。

#2019年起,百信银行牵手融晶,启动了资产负债管理系统的建设。

通过资产负债管理项目的实施,百信银行实现了对银行流动性风险、利率风险的量化管理,建立了符合国际先进银行水平的全面风险管理体系:

·通过流动性指标限额、流动性报表和情景分析搭建了流动性风险管理体系;

·通过经济价值指标与净利息收入指标的测算和情景分析,搭建了银行账簿利率风险管理体系,既能满足银保监会的相关要求,达到外部监管合规,又为内部经营管理提供了数据支持与模拟分析。

#在整个项目的实施中,根据百信银行的现状与需求,融晶风险团队提供了合理的解决方案与设计思路。

1)合理设计数据流向,高效完成数据处理与计算:

根据行方所提供环境,搭建相应的产品架构,按需部署在HADOOP大数据集群,使大批量的数据计算在HIVE进行,将产品的配置信息存在较为轻量的MYSQL数据库,合理分配资源,使得计算可以高性能的进行,查询可以快速的响应。针对此种情况设计数据流向,使得复杂的数据处理能够更加高效的完成,并减轻集群压力。

2)应用多种先进的模型分析方法对客户行为进行建模分析:

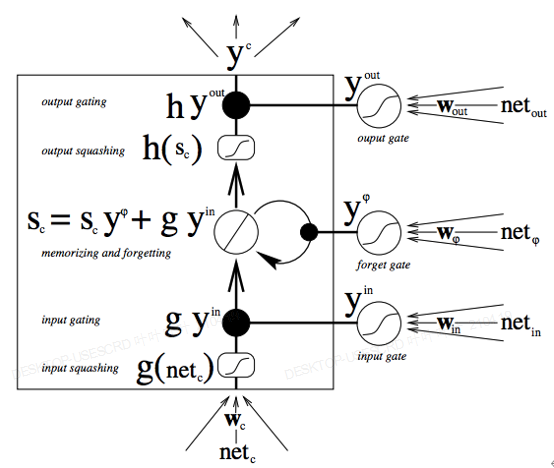

基于搭建好的风险数据集市模型,对行里的客户行为进行建模分析。常规的客户行为分析一般是对目标数据进行简单的统计分析和趋势分析等,但在百信银行资负管理项目中,业务团队积极尝试多种建模方式对客户行为进行分析,从而使分析结果更加的贴合真实场景。如通过长短期记忆神经网络模型(LSTM)对活期存款的沉淀率进行分析,时间序列问题是复杂的预测模型问题,LSTM作为卷积神经网络的变种,正好适合处理这种存在依赖关系的序列问题。

LSTM模型示意图

对于存款提前支取行为和贷款的提前还款行为的客户行为分析,选择了决策树模型和随机森林模型,可以更好地帮助刻画客户肖像,对客户进行分层分析,针对不同的客户进行更有目的性的策略管理。

3)业务预测功能应用:

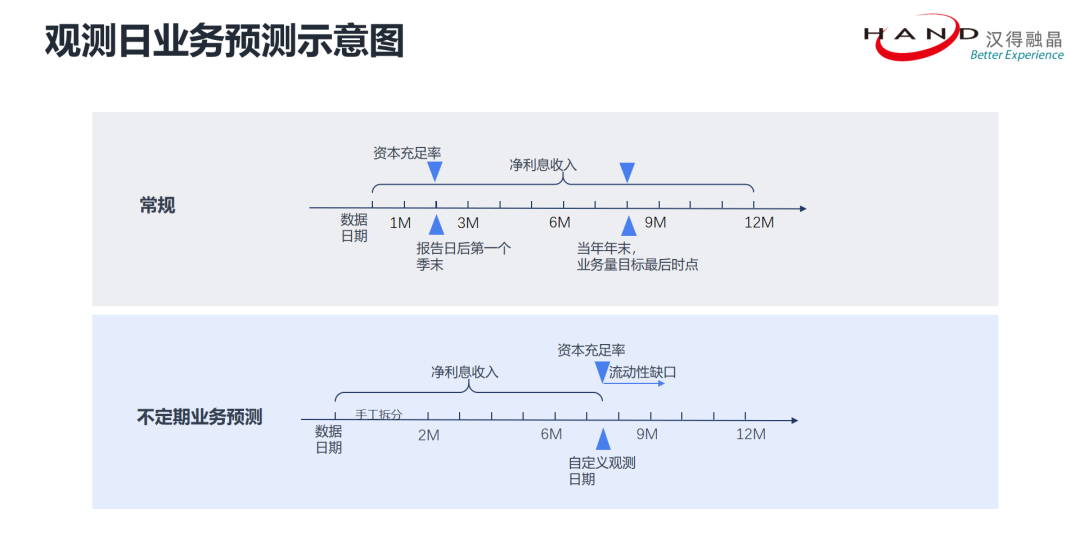

除了常规的对日常静态指标的监管,业务人员还可以根据业务需求自定义未来的观测日期去观测报告日到观测日的净利息收入、观测时点的资本充足率以及观测日的流动性缺口等指标。

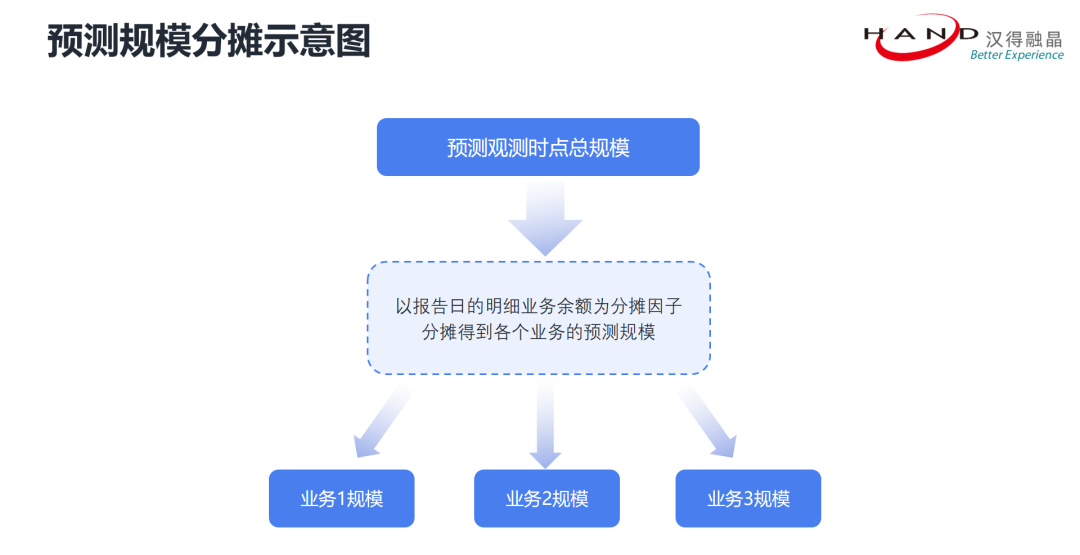

在对未来观测日时点进行指标测算时,资负系统会自动对未来的业务进行预测模拟,不仅能满足常规的预算目标值的设定,还能够根据银行存量交易数据的深度、分布情况进行智能模拟,精细化模拟到每一笔新交易,同时内嵌多种关于新交易的起息日分布模型、到期日模型、曲线定价模型等等的应用,使得业务预测模拟更加精细、合理。在编制预算策略规模时,为了方便业务人员操作和目标规模的制定,系统还可以以报告日的业务余额作为分摊因子将目标规模拆分到每个明细预算节点,同时系统可进行自动试算并分析规模拆分的合理性,并将其自动调整至最优解。

#融晶帮助百信银行建立了全面的资产负债管理体系,基于大数据搭建了风险数据集市,为后续精细化管理提供了数据支持。

百信银行资产负债管理系统的建设,极大地提高了银行资产负债相关指标计量的效率、准确性和时效性,系统按日对相关指标进行计量并出具相应的报表,加强了对流动性风险、银行账簿利率风险和监管资本的分析能力。通过对关键指标的监测及限额管理,管理人员可及时识别风险,调整资产负债结构,以满足监管和内部管理的要求。