房地产风险暴露在新《巴塞尔协议Ⅲ》修订版中的计量

在完成修订后的协议信用风险标准法中,为了提升计量风险暴露的敏感性,将房地产风险暴露作为单独一章来阐述,并对房地产风险暴露进行了更为详细的划分。

背景

2017年12月7日,巴塞尔银行监管委员会发布公报,宣布旨在加强银行业监管的《巴塞尔协议III》(以下简称“协议”)已完成修订,将从2022年1月1日起逐步实施。在完成修订后的协议信用风险标准法中,为了提升计量风险暴露的敏感性,将房地产风险暴露作为单独一章来阐述,并对房地产风险暴露进行了更为详细的划分。

01

协议中关于房地产新增了哪些内容?

协议修订版在房地产风险暴露章节可分为两大块内容,一是划分3种类型的房地产风险暴露,并采用贷款价值比(LTV)等多种方法进行计量,二是对房地产风险暴露进行了整体逻辑和审慎要求的说明。

协议将房地产风险暴露分为以居住用房地产为抵押的风险暴露、以商业用房地产为抵押的风险暴露和房地产开发风险暴露(ADC),其中:

- 居住用房地产风险暴露是指以各方面满足法律法规上认可的住宅用房地产为抵押的风险暴露;

- 商业用房地产风险暴露是指以不满足居住用房地产定义的任何不动产为抵押的风险暴露;

- 房地产开发风险暴露是指公司或特殊目的实体提供的用于居住用房地产或商用房地产的土地收购、开发和建设的贷款,包括地产开发贷款、住房开发贷款、商业用房开发贷款、住房租赁支持贷款、其他房地产开发贷款、保障性安居工程贷款等。

运用贷款价值比(LTV)计量房地产风险暴露时应首先满足以下六个方面的审慎要求:

1.房地产已完工。即为风险暴露提供担保的房产必须完全完工;

2.法律上可执行。房地产债权应在法律上可执行,如果债务人违约,抵押合同和相关法律协议应确保银行可以在合理时间内将抵押的房地产变现;

3.贷款银行拥有对房地产的第一顺位留置权,或单家银行持有该房地产的第一顺位留置权以及后续的留置权,没有另一家银行的中间留置权;

4.贷款审批标准。银行应制定房地产抵押贷款的贷款审批标准,并根据债务人还款对房地产所产生的现金流的依赖程度,进行相应的定性、定量分析;

5.审慎的房地产估值。房地产应该按照贷款价值比(LTV)的计量规定进行估值。房地产价值不得取决于债务人的表现;

文档要求。应全面记录贷款发放及检测所需的所有信息,包括债务人的偿还能力和房地产估值信息。

02

房地产风险暴露的计量方法

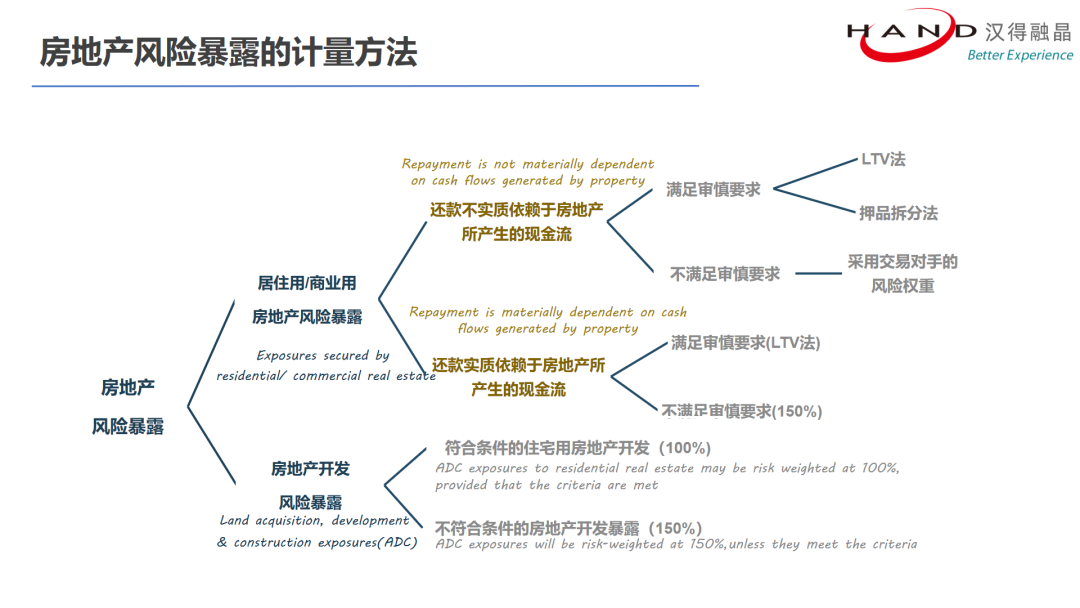

协议修订版根据类别设定了更细分的风险权重,并依据还款是否依赖于房地产所产生的现金流进行了差异化的风险权重设置。

计量住房用房地产和商业用房地产风险暴露时,首先需要对还款来源是否依赖于房地产所产生的现金流进行判断。如果债务人收入中50%以上(不含50%)来自该房地产所产生的现金流,则视为实质性依赖。否则,视为不实质性依赖。

对于房地产开发风险暴露(ADC),通常风险权重为150%,但符合条件的房地产开发风险暴露的风险权重为100%,其中,符合条件的房地产开发风险暴露需要满足以下条件:

1.属于居住用房地产开发风险暴露;

2.银行已制定房地产抵押贷款的贷款审批标准,并根据债务人还款对房地产所产生的依赖程度,进行相应的定性、定量分析,评估债务人的偿还能力等;

3.项目资本金比例为50%(含)以上。

2.1 用贷款价值比(LTV)计量房地产风险暴露

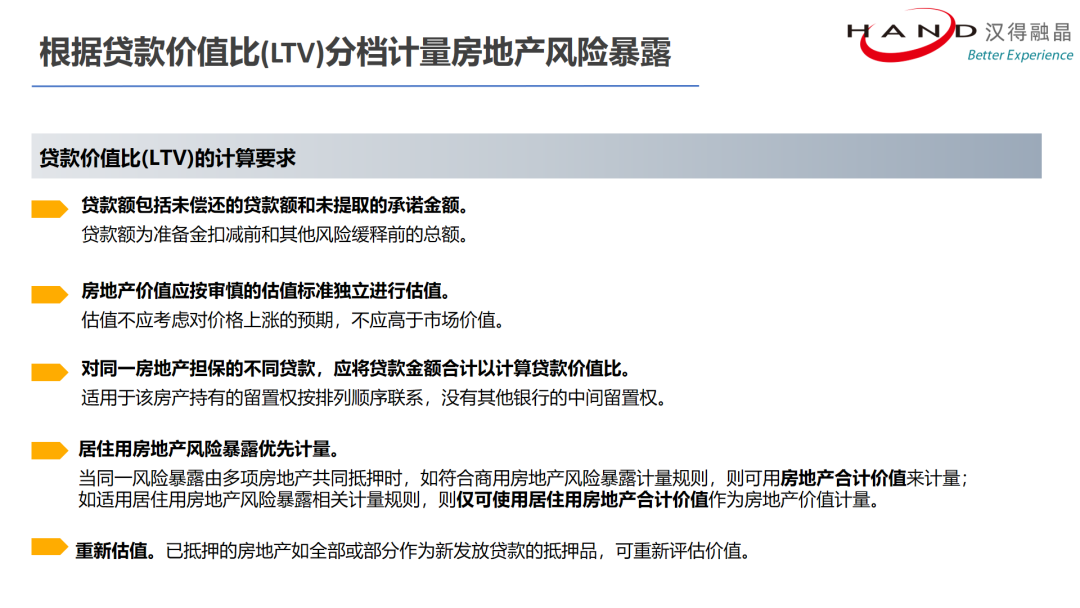

贷款价值比(Loan-to-Value ratio)是用贷款余额除以房地产价值的比率,其中贷款余额会随着分期偿还而减少,而房地产价值为贷款发放时的初始价值。运用贷款价值比计量房地产风险暴露时,需要考虑以下六点原则:

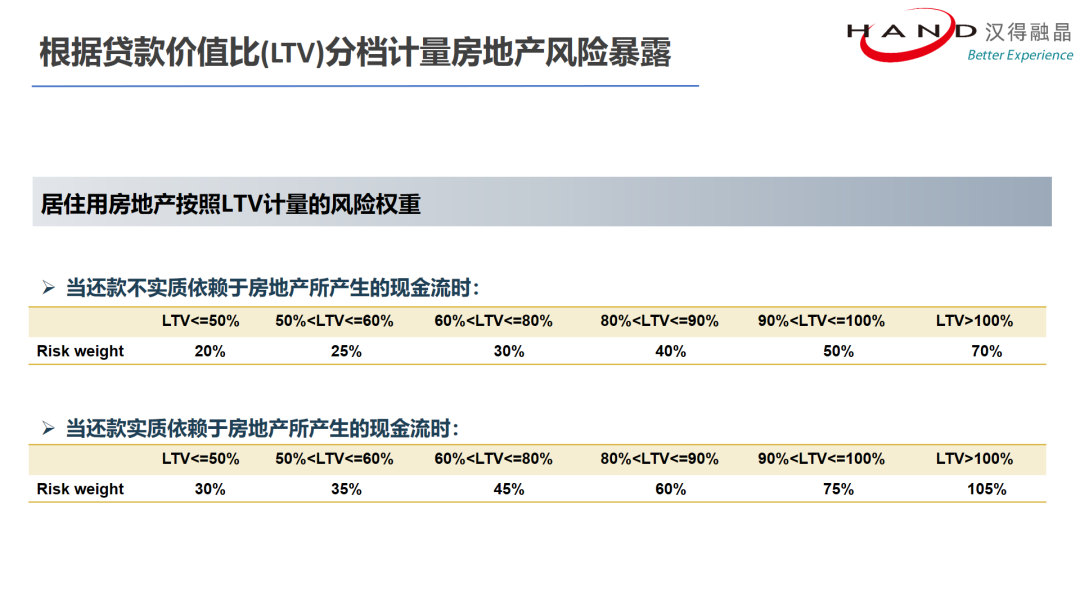

衡量居住用房地产风险暴露,在判断还款是否实质依赖于房地产所产生的现金流后,根据计算出的LTV来确定各自对应的风险权重。通常在相同档位LTV的情况下,还款实质依赖于房地产所产生的现金流的居住用房地产贷款其对应的风险权重,会比还款不实质依赖于房地产所产生的现金流居住用房地产贷款的风险权重高出10%~35%,且LTV越高,风险权重的差异越大:

*备注:一般来说,银行抵押贷款住宅最高给到房价的75%,个别银行住宅可以给到7成+2成信贷,即9成。

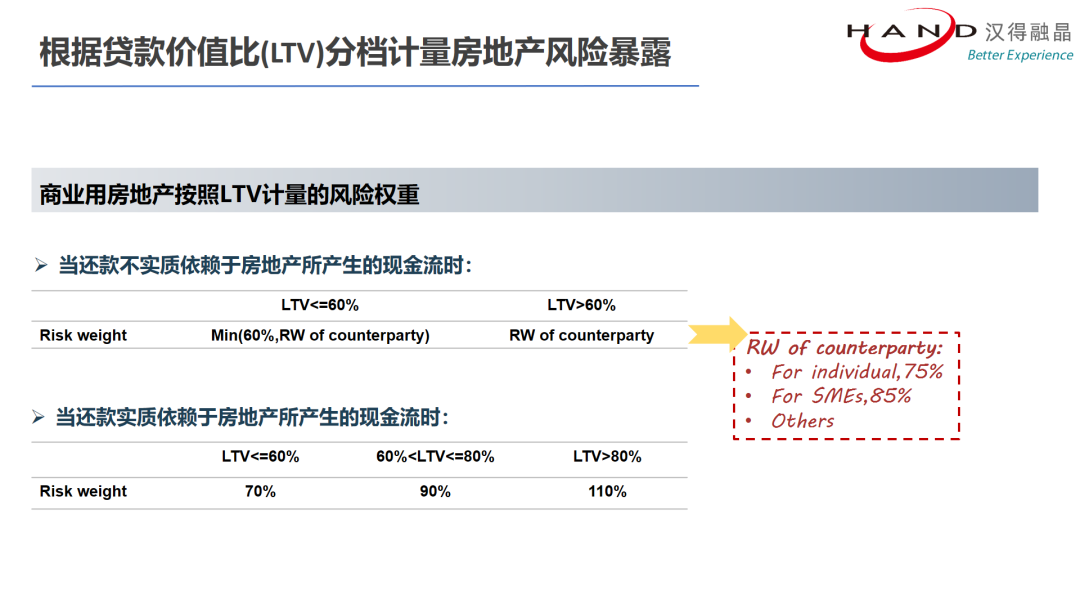

商业用房地产风险暴露相较于居住用房地产风险暴露,在计量上会更加严格,相同LTV对应的风险权重明显大于居住用房地产。值得一提的是,当还款不实质依赖于房地产所产生的现金流时,会用到交易对手的信用风险权重(RW of counterparty),其中协议中规定,交易对手为个人时,适用75%的风险权重;交易对手为中小企业SMEs时,适用85%的风险权重。

2.2 用押品拆分法计量房地产风险暴露

押品拆分法只适用于还款不实质依赖于房地产所产生的的现金流的情况,当不满足LTV计量的审慎要求时,作为一种替代方案:低于房地产价值55%的部分按20%风险权重计量,其余部分按交易对手计算权重:①对个人风险暴露75%;②对中小企业风险暴露85%;③其余为交易对手无担保风险暴露的权重。同时,按照银行持有留置权的不同,有按比例和按顺序两种不同的计算方法。协议修订版中以个人住房贷款为例,参考以下两种情况:

1) 银行对房地产持有低留置权,且高留置权不在银行。

当各机构对该房产持有的留置权金额合计超过了55%,适用20%风险权重的贷款金额=max(押品价值的55%-高顺位留置权的价值,0);对于贷款剩余的风险暴露,其按照风险权重等于交易对手的风险权重。

*示例:一笔70万元的个人住房按揭贷款,抵押房产的价值有100万元,且有另一家高留置权的机构对该房产持有10万元的留置权。

那么,适用于20%的风险权重部分=max(100*55%-10,0)=45万;剩余部分按照个人贷款75%的风险权重计算。该笔个人住房贷款的风险暴露=45*20%+(70-45)*75%=9+18.75=27.75万元。

2)银行与其他机构对房地产持有同等留置权。

当各机构对该房产持有的留置权金额合计超过了55%,适用20%风险权重的贷款金额=押品价值的55%*该笔贷款金额/所有留置权的总和。

*示例:一笔70万元的个人住房按揭贷款,抵押房产的价值有100万元,且有另一家高留置权的机构对该房产持有10万元的留置权。

那么,适用于20%的风险权重部分=100*55%*70/80=48.125;剩余部分按照个人贷款75%的风险权重计算。对于贷款剩余部分,与情况一相同,采用交易对手风险权重。所以该笔个人住房贷款的风险暴露=48.125*20%+(70-48.125)*75%=9.625+16.40625=26.03125万元

总的来说,当银行持有的留置权较低时,适用20%风险权重的部分需要扣除高顺位留置权的金额;当银行与其他机构持有同等的留置权,适用20%风险权重的部分则需要在贷款金额的基础上乘以留置权的比重。

03

与现行《商业银行资本管理办法》的对比

协议对房地产风险暴露的类别进行了细分,划分成居住用、商业用和房地产开发风险暴露三种类型,在现行的《商业银行资本管理办法》中,仅对个人住房抵押贷款单独计量,且风险权重统一为50%,而在协议中采用了LTV方式分区间计量,极大程度上提高了对房地产贷款风险敏感度。

04

延伸阅读

4.1 房地产贷款集中度管理

2020年12月31日,央行银保监会发布了建立银行业金融机构房地产贷款集中度管理制度的新规,所称“房地产贷款集中度管理”是指银行业金融机构(不含境外分行)房地产贷款余额占该机构人民币各项贷款余额的比例和个人住房贷款余额占该机构人民币各项贷款余额的比例。以下为指标计算公式:

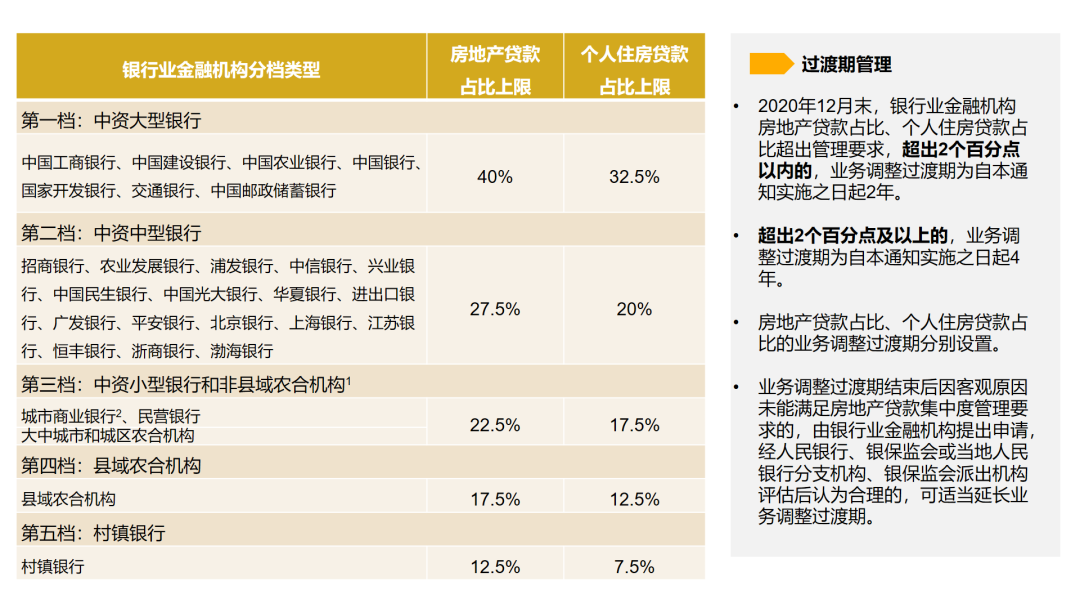

房地产贷款集中管理度根据银行业金融机构资产规模及机构类型,分档对房地产贷款集中度进行管理。将银行业金融机构划分为中资大型银行、中资中型银行、中资小型银行和非县域农合机构、县域农合机构和村镇银行五档。除此之外,人民银行副省级城市中心支行以上分支机构会同所在地银保监会派出机构,可以在第三档、第四档、第五档房地产贷款集中度管理要求为基准,在增减2.5个百分点的范围内进行调整。

4.2 从S67报表看房地产贷款统计口径

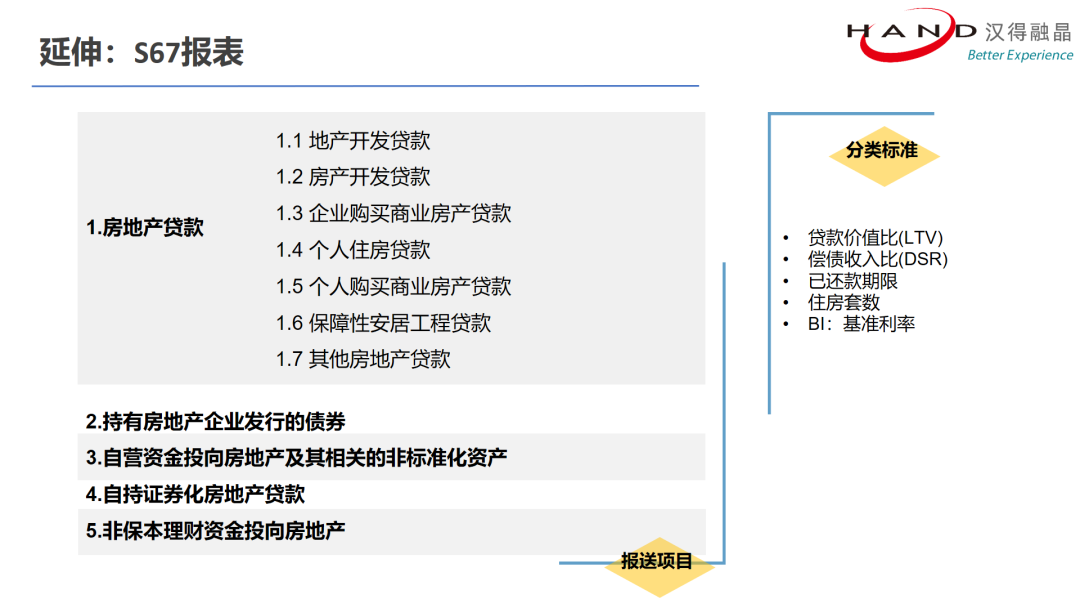

在银保监发布的S67《房地产贷款风险监测表》中,将房地产贷款分为地产开发贷款、房产开发贷款、企业购买商业房产贷款、个人住房贷款、个人购买商业房产贷款、保障性安居工程贷款和其他房地产贷款,相较于协议修订版划分了更加明细的类别,但大致逻辑也是按照房地产开发贷款、居住用房地产和商业用房地产三类进行细分的。并且,S67报表使用了贷款价值比(LTV)、偿债收入比(DSR)、住房套数这些指标,它们同时也出现在协议修订版用以计量房地产风险暴露的内容中。

另外,S67报表中对贷款逾期情况进行了规定,指没有按照贷款合同规定的期限偿还本金或利息的贷款本金余额(不含已展期未到期贷款)。填报方法如下:

1.按月分期还款的个人住房贷款和个人购买商业房产贷款,发生逾期的填报方法为:逾期90天以内的,按照已逾期部分的本金的余额填报;逾期90天及以上的,按照整笔贷款本金的余额填报。

2.本金和利息都逾期,按逾期时间长的期限进行填报。

3.借新还旧和因借新还旧而展期等形式的贷款的逾期天数从原借款合同的到期日起算。

4.正常的贷款展期的逾期天数从展期后的到期日起算。

4.3 从系统落地看房地产风险暴露计量

房地产风险暴露在依据贷款价值比(LTV)计量风险加权资产时,离不开信息系统的支持。从系统实施落地的角度而言,资本管理系统的建设需要外部基础数据质量的保证,其中在实施过程中的难点之一将会是对LTV的计量。

在贷款余额的计量上,协议中规定贷款余额可扣除满足表内净额结算要求且无条件不可撤销的、仅用于常会抵押贷款而在贷款银行中设立的质押存款账户;在房地产估值的计量上,协议要求房地产价值应按审慎的估值标准独立进行估值,评估应独立于银行的抵押贷款受理、贷款审核和审批流程。估值不应考虑对价格上涨的预期,估值不应高于市场价值。

除此以外,还应考虑留置权、房地产减值等因素的影响,所以LTV的计量会是房地产风险暴露资本计量的一大难点。